Formación online para mujeres e-empresarias

-

Módulo 1 ¿Qué es Espíritu Empresarial?8 Temas|1 Test

-

1.1 Introducción sobre espíritu empresarial

-

1.2 Principios básicos del espíritu empresarial

-

1.3 Tipos de iniciativa empresarial

-

1.4 Diferencia entre el emprendimiento y el e-emprendimiento empresarial

-

1.5 Pensamiento empresarial

-

1.6 Habilidades empresariales

-

1.7 Retos y oportunidades de las mujeres en el ámbito empresarial

-

1.8 Aspectos éticos en la iniciativa empresarial

-

1.1 Introducción sobre espíritu empresarial

-

Módulo 2 De la idea al negocio7 Temas|1 Test

-

Módulo 3 Marketing digital10 Temas|1 Test

-

3.1 Investigación de Mercado y plan de marketing

-

3.2 Marketing digital

-

3.3 SEO (Optimización de Motores de Búsqueda)

-

3.4 Marketing en redes sociales

-

3.5 PPC – Google AdWords

-

3.6 Analíticas web

-

3.7 Marketing por correo electrónico

-

3.8 Internet de todo

-

3.9 Cómo construir tu página web online

-

3.10 Eficacia de una estrategia de marketing digital

-

3.1 Investigación de Mercado y plan de marketing

-

Módulo 4 Negocios en red6 Temas|1 Test

-

Módulo 5 Recaudación de fondos y financiación6 Temas

-

Módulo 6 Presentación de un Proyecto de e-Emprendizaje online (pitch)3 Temas|1 Test

-

Annex

5.3 Diferentes tipos de financiación

Cada empresa tiene unas necesidades y un punto de partida diferentes, y ninguna solución se adapta a todas las ideas de negocio. Su situación financiera personal y la visión de su negocio le darán las líneas maestras para el futuro financiero de su empresa. Por eso también es tan importante la planificación de la financiación. Una vez que tenga listo su plan, podrá empezar a planificar dónde y cómo conseguirá la financiación. Las nuevas empresarias casi siempre necesitan capital externo de financiadores externos. Como propietaria de una pequeña empresa, puede tener muchas opciones entre las que elegir cuando se trata de los diferentes tipos de financiación empresarial. Cada tipo de financiación viene con su propio conjunto de requisitos y otros criterios que pueden hacer que uno se adapte mejor a su situación financiera y a su capacidad de reembolso que otros.

Autofinanciación

La autofinanciación puede consistir en recurrir a la familia y los amigos para obtener capital, o en utilizar tus propias cuentas de ahorro. Con la autofinanciación, conservas el control total del negocio, pero también asumes todo el riesgo. Tienes que considerar cuánto estás dispuesto a gastar o invertir y si puedes permitírtelo.

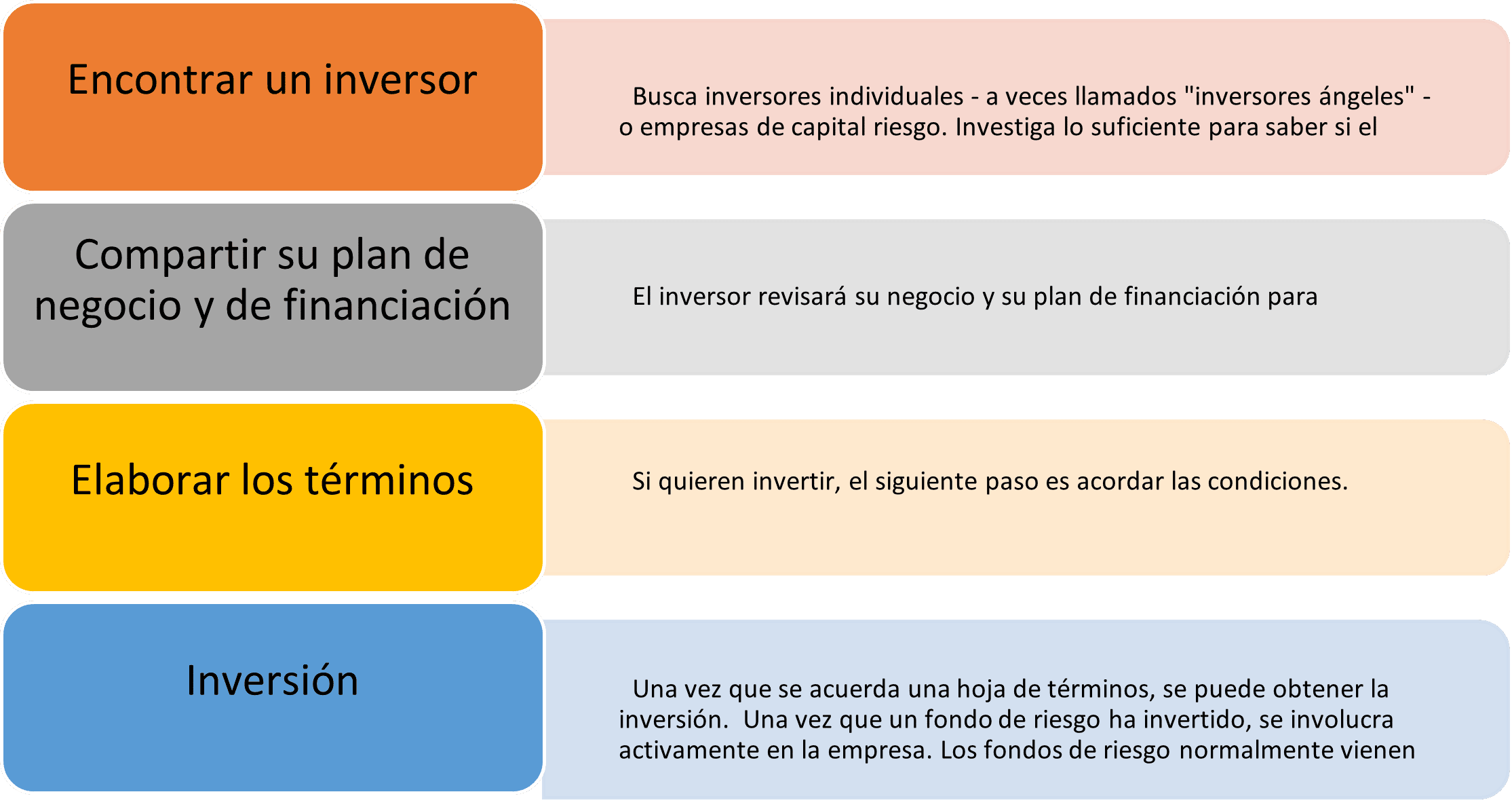

Capital riesgo de inversores

Los inversores pueden darte financiación para poner en marcha tu empresa en forma de inversiones de capital riesgo. El capital riesgo se ofrece normalmente a cambio de una participación en la propiedad y un papel activo en la empresa. No olvides preguntarte: ¿cuánto poder de la empresa estás dispuesto a ceder?

El capital riesgo es algo diferente a la financiación tradicional. El capital riesgo típicamente:

- se centra en empresas de alto crecimiento

- invierten capital a cambio de capital, en lugar de deuda (no es un préstamo)

- puede suponer un mayor riesgo a cambio de un potencial mayor rendimiento / beneficio

- tiene un horizonte de inversión más largo que la financiación tradicional

Si el capital riesgo se utiliza como financiación, prepárate para renunciar a una parte del control y de la propiedad de tu empresa a cambio de la financiación.

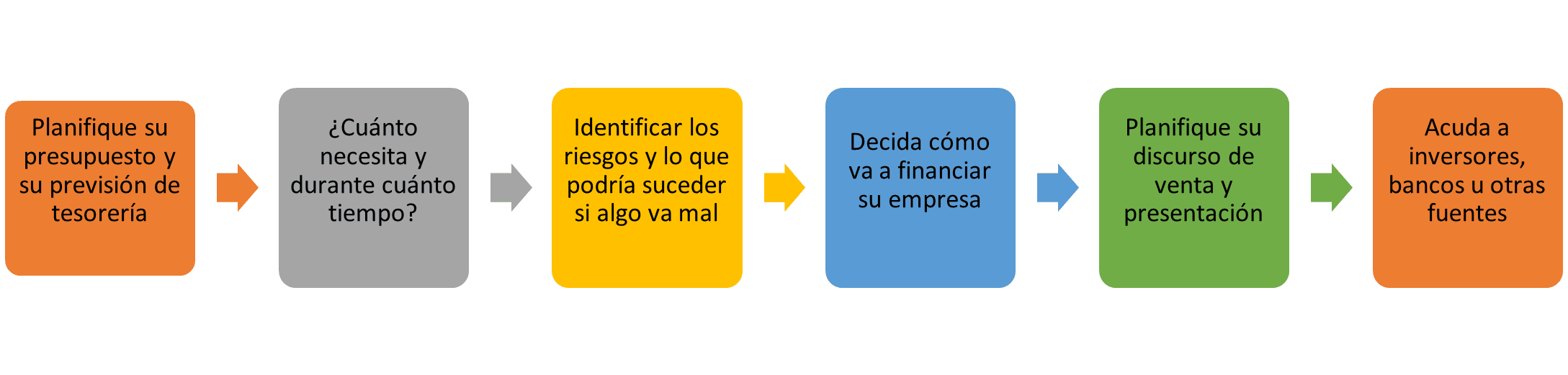

Los pasos básicos del capital riesgo son:

Financiación colectiva “crowfunding”

La financiación colectiva o crowfunding recauda fondos para una empresa entre un gran número de personas, llamadas crowdfunders (en inglés). Los crowfunders no son técnicamente inversores, porque no reciben una parte de la propiedad de la empresa y no esperan un rendimiento financiero de su dinero. El crowdfunding es muy popular porque implica un riesgo muy bajo de para los empresarios. El crowdfunding permite mantener el control total de la empresa. Cada plataforma de crowfunding es diferente, así que asegúrate de entenderlo todo, así como tus obligaciones financieras y legales

Préstamos bancarios

Los bancos prestan dinero para las nuevas empresas. Los préstamos bancarios suelen tener tipos de interés más bajos que los de los prestamistas online. Algunos países tienen programas que garantizan una parte de los costes de puesta en marcha de las nuevas empresas, de modo que los bancos pueden prestarles dinero junto con el gobierno, reduciendo el riesgo de los bancos. En algunos casos, tu empresa tiene que tener activos sólidos para respaldar un préstamo comercial. Los bancos examinan con mucho cuidado estos activos y tu plan de financiación para asegurarse de que reducen el riesgo. La necesidad de una garantía también significa que la mayoría de los propietarios de pequeñas empresas tienen que aportar activos personales, normalmente el valor de la vivienda, para obtener un préstamo empresarial.